INVESTMENTFONDS

Welche Arten von Investmentfonds gibt es und wie funktionieren sie?

Investmentfonds bieten Ihnen die Möglichkeit, schon mit kleineren Beträgen Anteile an Aktien, Renten oder Immobilien zu erwerben. Da sich Profis tagtäglich um Ihre Anlage kümmern, haben Sie mehr Zeit für Privatleben und müssen nicht fürchten, dass Sie ihr Geld, das Sie sich durch Ihre Leistung im Beruf erarbeitet haben, an den Finanzmärkten wieder verlieren. Bei einer solchen professionellen Verwaltung sparen Sie Zeit, Kosten und Nerven; gleichzeitig nutzen Sie das Wissen und die Erfahrung kompetenter Fachleute.

Investmentfonds gehören zu den flexibelsten Geldanlagen überhaupt. Sie können eine feste Summe investieren, aber auch monatlich oder in unregelmässigen Abständen einen bestimmten Betrag einzahlen. Darüber hinaus können Sie jederzeit Ihre Anteile ganz oder teilweise wieder verkaufen.

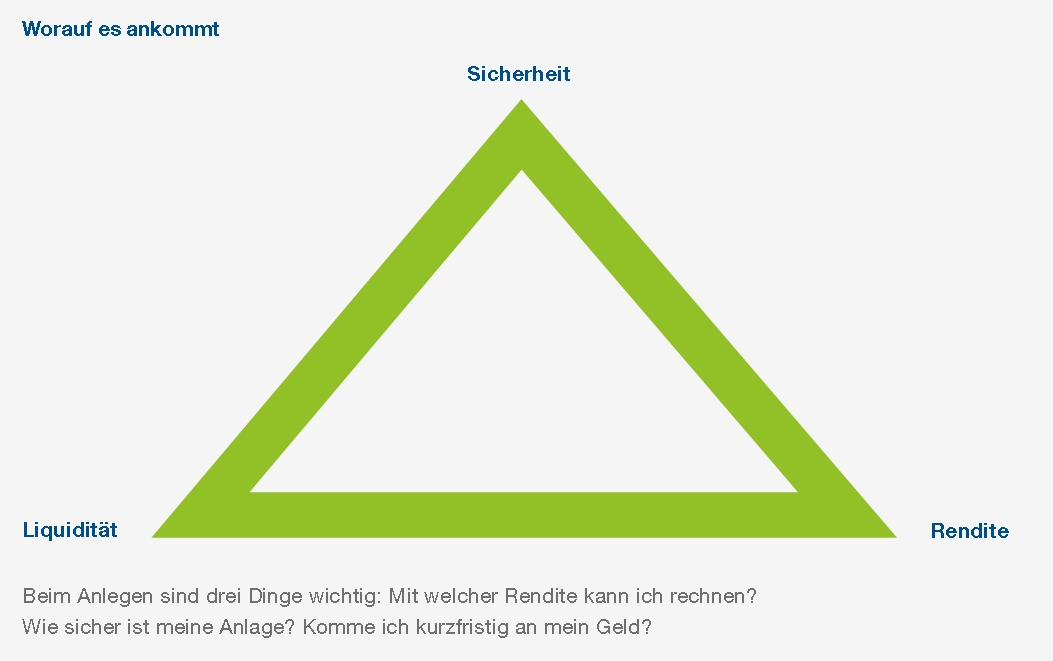

Sicherheit, Liquidität und Rendite sind wichtige Merkmale von Kapitalanlagen. Dabei kann eine Anlageform nie alle drei Merkmale vollständig abdecken. Schnell verfügbare Anlagen, also solche mit hoher Liquidität, bringen beispielsweise häufig niedrigere Renditen.

Der Weg zur richtigen Depotzusammensetzung

- Schritt: Jeder Anleger muss sich über seinen Anlagehorizont und seine Risikobereitschaft klar werden

- Schritt: Anschließend kann er sich einem der drei skizzierten Anlegertypen zuordnen.

- Schritt: Anhand der Liquidität, der Sicherheit und der Renditeerwartungen der verschiedenen Anlagen kann er sein Depot aus den verschiedenen Fondsarten zusammenstellen.

Der Anlagehorizont

Wer sein Geld schon in einigen Monaten wieder benötigt, für den kommen nur wertstabile Anlagen in Frage.

Allerdings bringen wertstabile Tagesgelder, Festgelder oder Geldmarktfonds nur wenig Rendite. Je länger der Zeithorizont ist, desto eher können Sparer auch renditestärkere Anlagen wie Anleihen und Aktien berücksichtigen. Zwischenzeitliche Werteinbußen fallen dann weniger ins Gewicht und können mit der Zeit wieder ausgeglichen werden.

Die Risikobereitschaft

Anleger mit einem langfristigen Anlagehorizont von vielen Jahren können auch kräftige Wertschwankungen akzeptieren. Denn erfahrungsgemäß erholen sich die Wertpapiermärkte von zeitweiligen Rückschlägen.

Allerdings sollten die Sparer nur so viele renditestärkere Papiere erwerben, dass sie auch in turbulenten Zeiten noch ruhig schlafen können. Das ist von Anleger zu Anleger verschieden und eine Frage des Typs.

Für jeden Sparer gibt es den passenden Investmentfonds. Dabei ist es egal, ob Anleger für das Alter oder für den Autokauf sparen und ob sie einmalig oder ab und zu etwas auf die Seite legen wollen. Privatanleger wählen einfach den Investmentfonds, der ihren Sparzielen entspricht.

Das Prinzip des Investmentfonds gibt es schon seit 1774 – und bewährt hat es sich bis heute. Denn in Investmentfonds bündeln viele verschiedene Sparer ihr Geld und investieren so schon mit kleinen Beträgen in unterschiedliche Branchen, Regionen, Immobilien und Kapitalmärkte.

Das Geld der Sparer wird in dem jeweiligen Investmentfonds gebündelt und von Experten entsprechend der zugrunde liegenden Anlagestrategie angelegt. Anders als beispielsweise beim Kauf einzelner Wertpapiere müssen die Sparer jedoch selbst keine weiteren Anlageentscheidungen treffen.

Denn Fondsmanager beobachten das Marktgeschehen und treffen die Anlageentscheidungen im Interesse der Anleger. Zugleich können die Fondsmanager mit großen Kauf- und Verkaufsaufträgen günstigere Transaktionen vornehmen, als dies einzelnen Kleinanlegern möglich wäre. Die Sparer erhalten Fondsanteile entsprechend ihrer Einzahlungen und nehmen so auch schon mit kleinen Beträgen Teil an den Entwicklungen der internationalen Kapitalmärkte.

Investition in Sachwerte

Aktienfonds investieren schwerpunktmäßig in Aktien, also in Anteile an börsennotierten Unternehmen. Aktien sind Sachwerte, die auch vor Inflation schützen können. Wer Fondsanteile erwirbt, wird Miteigentümer der verschiedenen Unternehmen, in die der Fonds investiert.

Unterschiedliche Anlageschwerpunkte

Während manche Fonds die Aktien weltweit streuen, sind andere spezieller ausgerichtet und konzentrieren sich beispielsweise auf bestimmte Themen, Branchen oder Länder. Die Erträge werden durch Kurssteigerungen der Aktien und Dividenden erzielt.

Handel an der Börse

Exchange Traded Funds (ETFs) werden wie Aktien direkt an der Börse gehandelt ("börsengehandelte Fonds"). Beim Kauf von ETFs fällt kein Ausgabeaufschlag an. Es werden lediglich die jeweiligen Transaktionsgebühren des Kreditinstituts oder Brokers bei Kauf und Verkauf berechnet.

Nachbildung eines Index

ETFs bilden in der Regel einen Index wie zum Beispiel den DAX oder den europäischen EuroStoxx 50 nach (Indexfonds). Ziel eines ETFs ist es, der Wertentwicklung des zugrunde liegenden Index zu folgen. Steigt zum Beispiel der DAX um 5%, soll der Wert eines Fondsanteils ebenfalls um 5% steigen.

Passives Management

Da die Fondsgesellschaften keine eigenen aktiven Anlageentscheidungen vornehmen müssen und somit Zeit und Kosten sparen, sind passiv gemanagte ETFs in der Regel relativ preiswert. Dafür verzichten Anleger auf die Chance, dass sich ein solcher Fonds besser als der Index entwickeln kann.

Korrekte Abgrenzung

Nicht alle passiv gemanagten und an der Börse gehandelten Produkte sind ETFs. Unter dem Begriff Exchange Traded Produkts (ETPs) werden Exchange Traded Funds (ETFs), Exchange Traded Commodities/Currencies (ETCs) und Exchange Traded Notes (ETNs) zusammengefasst.

Eine korrekte Abgrenzung ist wichtig. Nur mit dem Begriff ETF sind OGAW-konforme, indexabbildende Investmentfonds gemeint. Nur sie unterliegen den gleichen strengen Regeln wir klassische Investmentfonds. Das in ETFs investierte Kapital wird, wie bei allen offenen Investmentfonds auch, als Sondervermögen verwaltet. Es wäre somit von der Insolvenz einer Fondsgesellschaft nicht betroffen.

Kennzeichnung

Verbraucher können ETFs einfach erkennen. Sie müssen die Bezeichnung „UCITS-ETF“ im Namen führen und in allen relevanten Dokumenten wie Vertriebsunterlagen und Verkaufprospekten angeben. Damit machen sie kenntlich, dass sie den strengen OGAW- (engl. UCITS-) Regeln unterliegen.

Investition in Kurzläufer

Diese Fonds investieren in kurzlaufende verzinsliche Wertpapiere mit einer maximal rund dreizehnmonatigen Zinsbindung sowie in Bankguthaben. Sie bieten eine Rendite, die den aktuellen Marktzinsen im Handel zwischen Banken entspricht.

Flexibel in Aktien und Anleihen

Mischfonds können sowohl in Aktien als auch in Anleihen investieren – je nach Ausrichtung und Vertragsbedingungen des Fonds. Dies gibt den Fondsmanagern eine besondere Flexibilität. Erwarten die Manager beispielsweise fallende Aktienkurse, können sie zu verzinslichen Wertpapieren wechseln. Umgekehrt kann bei positiven Perspektiven am Aktienmarkt der Schwerpunkt wieder auf Aktien verlagert werden.

Investition in Gewerbeimmobilien

Offene Immobilienfonds investieren regelmäßig in Gewerbeimmobilien wie Bürohäuser, Einkaufszentren, Logistik- und Hotelgebäude an verschiedenen Standorten. Der Käufer eines Fondsanteils beteiligt sich an den im Fonds gehaltenen Immobilien. Die Fondsmanager analysieren verschiedene Regionen und Immobilien und achten auf eine ausgewogene Streuung der Objekte nach Größe, Nutzungsart, Branche der Mieter, Alter und geografischen Regionen.

Miet- und Zinseinnahmen bestimmen die Wertentwicklung

Die Wertentwicklung eines offenen Immobilienfonds bestimmen Miet- und Zinseinnahmen sowie die Bewertung der Immobilien. Die Wertschwankungen sind im Vergleich zu Aktien- oder Rentenfonds zumeist deutlich geringer.

Schutz vor Inflation

Offene Immobilienfonds profitieren von langfristigen Mietverträgen gewerblicher Immobilien. Die Verträge sind typischerweise an die Entwicklung der Verbraucherpreise gekoppelt. Somit bieten die Fonds auch einen guten Schutz vor Inflation.

Investition in verzinsliche Wertpapiere

Rentenfonds enthalten verzinsliche Wertpapiere wie Pfandbriefe, Staatsanleihen oder Unternehmensanleihen.

Unterschiedliche Schwerpunkte

Sie setzen verschiedene Schwerpunkte nach Regionen, Emittenten, Währungen oder Laufzeiten. Die wichtigste Ertragskomponente sind die Zinsen. Bei Fonds mit Anleihen anderer Währungen beeinflussen auch die Wechselkurse die Wertentwicklung.

Interessiert? Jetzt kostenfrei und unverbindlich Informationen anfordern